Я вообще могу больше не работать. Есть в любой крупной компании прослойка коллег, которые в курилке, после особенно шершавого совещания, могут такое заявить. Большинство из них, конечно же, гонят пургу. Но есть некоторые, которым веришь.

Если втереться им в доверие, окажется, что там акции, заводы, пароходы, что-то свое, что-то по наследству от бабушки, которая разбогатела еще при царе. Но суть от этого не меняется. Действительно обеспеченные люди. Почему работают? По привычке?

Ответа на этот вопрос нет. Но прелесть ситуации конечно в том, что такой вопрос в принципе возможен. Я пока еще не добрался до этого момента. Но процесс идет. Расскажу про часть процесса, а именно о том, как сейчас выглядит моя инвестиционная стратегия в части фондового рынка.

Краткая справка

После первых двух лет экспериментов со стоимостным подходом, мне попалась в руки книга Мэба Фабера Global Asset Allocation. Ее не нужно покупать — она свободно доступна для всех желающих.

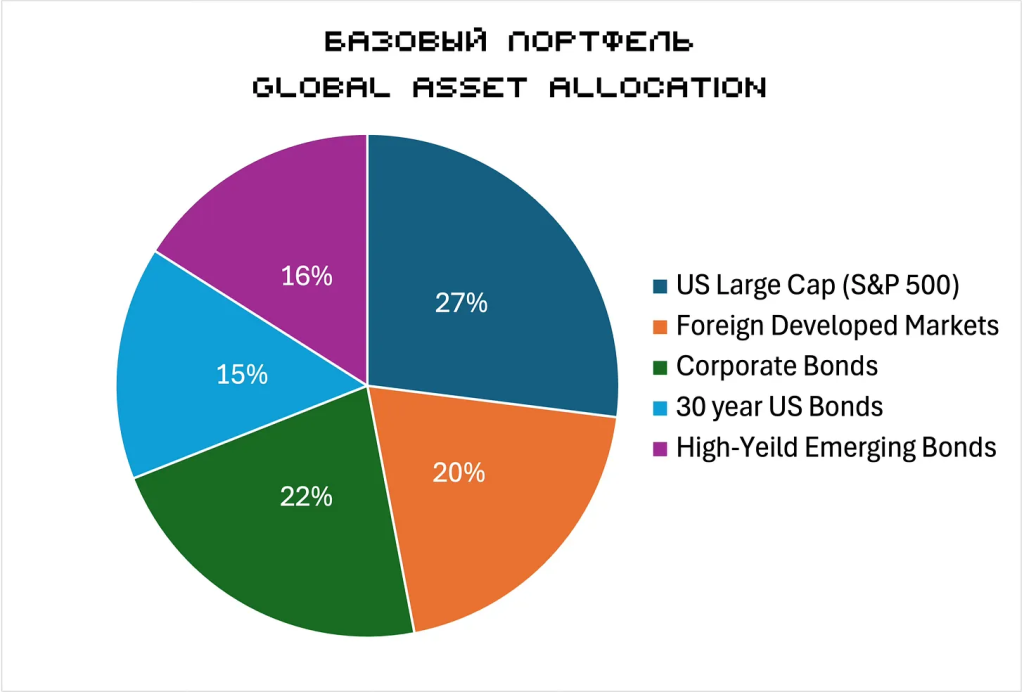

В книге приведен бэктест 8 самых популярных портфелей, из которых я в свое время выбрал самый понятный мне — Global Asset Allocation. Я его чутка изменил, потому что не понимал суть REITs и у меня получилась вот такая история.

Под эту аллокацию были выбраны соответствующие ETF, которые я не менял уже 8 лет. Это IVV как S&P500, IEFA — Акции развитых рынков, VCLT — корпоративные облигации, VGLT — 30 летние казначейские облигации США, PCY — облигации развивающихся рынков.

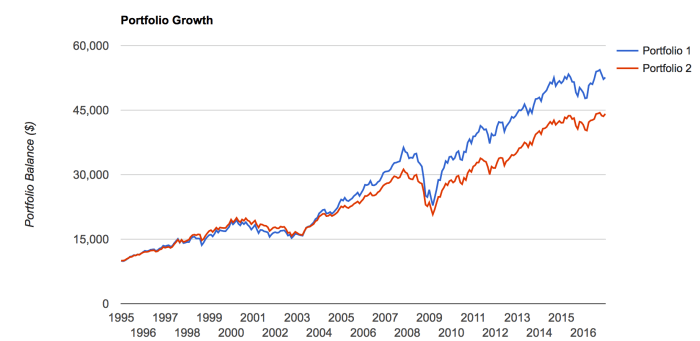

Тогда мы все портфели прогоняли через бэктест в portfoliovisualizer и результаты портфеля были внушительными.

Здесь Portfolio 1 — это как раз мой GAA, а Portfolio 2 — это классический 60/40. GAA выдавал почти на 1% доходности больше (7,84% против 6,98% у 60/40).

Текущее состояние портфеля

Прелесть пассивного портфеля в том, что если про него забыть и не подходить к нему долгое время, есть довольно существенная вероятность, что он отработает по рынку.

В моем случае, этого не произошло. По ряду причин.

В 2021 году я выгодно закрывал часть позиций, развлекался с дорогими покупками в реальном мире, переезжал в другую страну, в общем пытался вернуться в нормальный ритм после ковида.

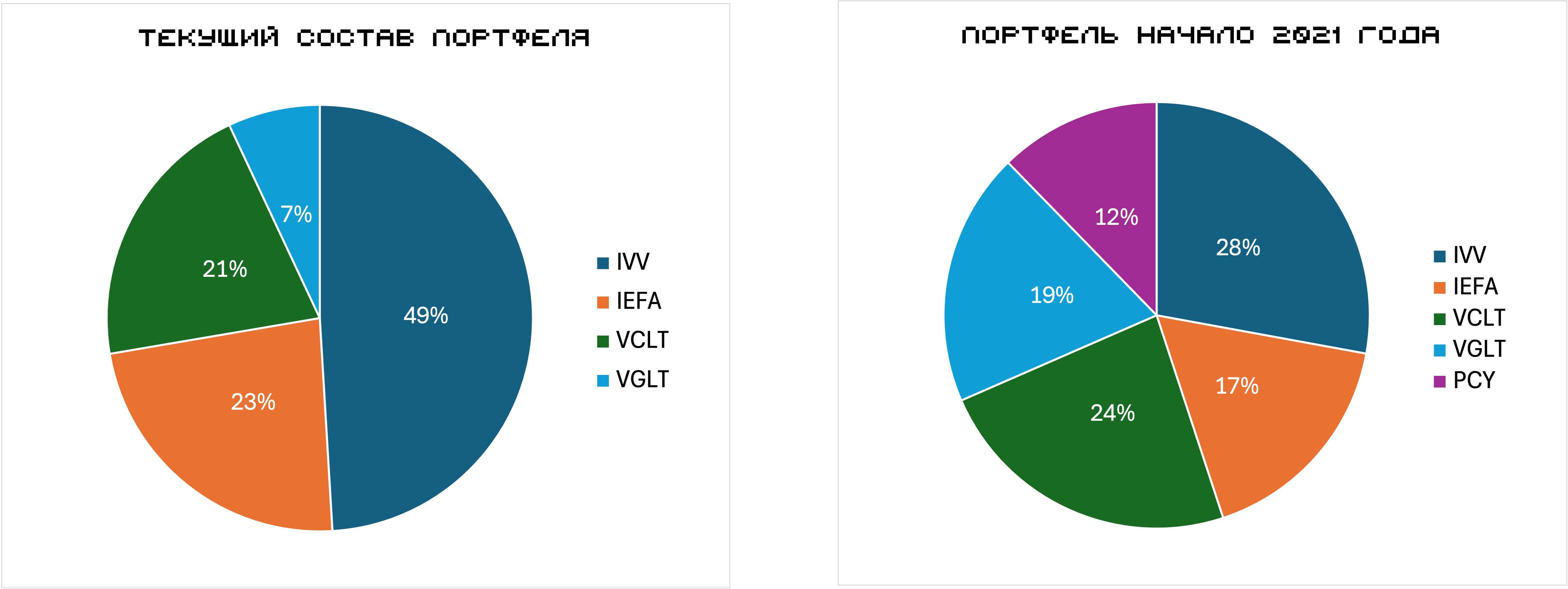

В итоге была полностью закрыта позиция PCY, все остальное продано частично.

Вот как выглядел мой портфель в начале 2021 года и как он выглядел в конце 2024. Стоит обратить внимание, что я его практически не трогал — то есть аллокации после продажи PCY не восстанавливал.

Существенно увеличилась доля акций до 72% суммарно, в то же время облигации сократились до 28%. При этом в начальной аллокации акций 45%, а облигаций в том или ином виде всего 55%.

Вопрос в том, как это отразилось на доходности.

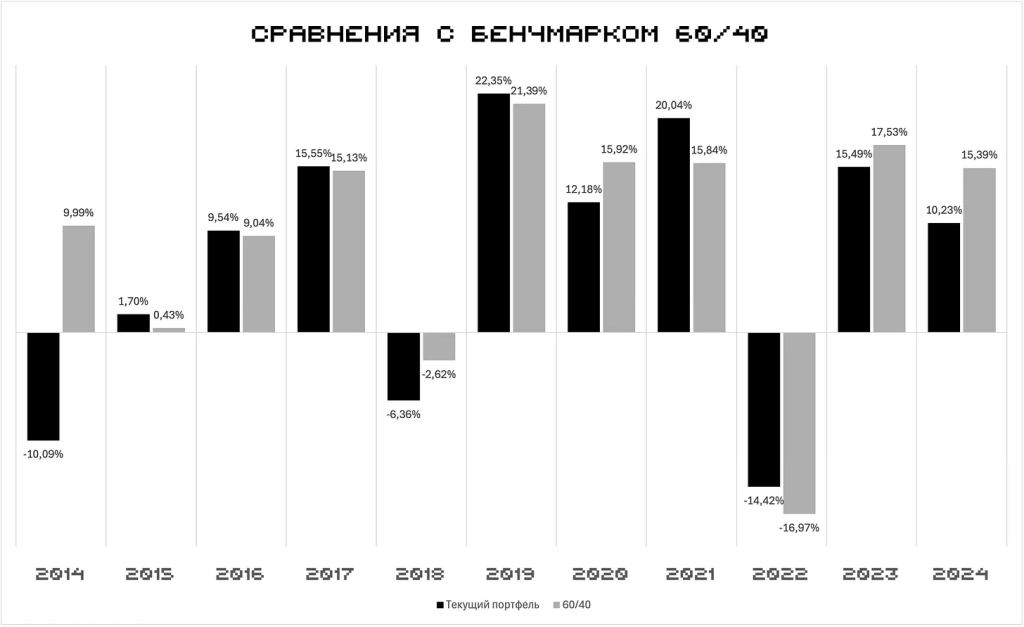

2014 и 2015 год мы отбрасываем (стратегия была другой и 2014 был не полным годом). По всем остальным годам сложно сказать о решительном преимуществе моего портфеля над 60/40.

5 лет портфель был лучше, чем бенчмарк. 4 года хуже. В итоге 60/40 за этот период показал доходность 9,4% годовых, а мой портфель 8,75%. При этом если прогнать этот же портфель через Portfolio Visualizer за тот же период — результат будет еще хуже — 8,57% у 60/40 против 6,01% у GAA.

Если быть до конца честным, то искривленная с 2021 года аллокация сильно улучшила ситуацию. Если бы я следовал изначальной стратегии — то скорее всего результат был бы еще более грустным.

Что дальше?

За первые 10 лет я сделал два вывода.

Никакая теория не сравнится с практикой. Можно сколько угодно гонять бэктесты, когда дело дойдет до реального портфеля — никто не знает будущего. Прошлые результаты не гарантируют будущих.

Пассивные инвестиции это надежно, но невозможно скучно. Выбрав портфель на основе бэктеста бесполезно задавать к нему вопросы и менять веса. Ты пассажир. Сел в поезд и поехал. Надейся, что конечная станция где-то в хорошем месте.

Последние несколько лет все было на авто-пилоте. Пассивный подход, для меня, был скорее вынужденным решением, на активные инвестиции не хватало времени.

Есть у меня несколько идей

Несколько лет назад завезли генеративный ИИ. И есть у меня такая идея. Что если всю ту аналитическую работу, которую я раньше делал доверить модели? Насколько это сложно? Будет ли от этого толк? Уверен, что все уже поэксперементировали с этой темой. Тоже хочу попробовать.

Хотелось бы сделать еще один подход к энергетике. Как нефтянику, мне эта тема близка, но до сих пор у меня не получалось найти для себя альфу в этой истории, сколько я не пробовал. Скоро расскажу о последних попытках и проблемах, которые с этим возникли.

AGI обещают уже к 2027 году. А значит следующая задача — это человекоподобные (боевые) роботы. Типа тех, что были в легендарном кино I, Robot с Уиллом Смитом.

В общем планов у меня много. Хочется много инвестировать. Обо всем буду подробно писать. Для этого есть телеграм, подписывайтесь.

Добавить комментарий